Im Jahr 2026 ist die „Rotation" nicht mehr nur von

Bitcoin zu

Ethereum zu High-Beta-Altcoins. Es geht zunehmend um Alts zu Makro-Hedges, weil die Liquidität selektiver geworden ist und Narrative schneller verblassen. Wintermutes OTC-Berichterstattung für 2025 zeigt, dass sich die Liquidität an der Spitze des Marktes konzentrierte und die mediane Altcoin-Narrative-Rally sich im Vergleich zum Vorjahr bedeutend verkürzte.

Gleichzeitig wird der TradFi-Zugang auf Krypto-Schienen reibungslos.

Tokenisierte Real-World-Assets (RWAs) sind zu einer bedeutsamen

On-Chain-Kategorie gewachsen, mit führenden Assets wie Private Credit und tokenisierten Staatsanleihen, und institutionelle Infrastruktur zielt nun explizit auf öffentliche Blockchains als Settlement-Layer ab.

In diesem Artikel erfahren Sie, warum Kapital im Jahr 2026 von Altcoins in TradFi-verknüpfte Assets rotiert, was die Daten über diese Verschiebung sagen und wie Sie

USDT-abgerechnete TradFi-Perpetuals handeln und tokenisierte RWAs auf BingX nutzen können, um Ihr Portfolio von Altcoins auf TradFi-Instrumente zu diversifizieren.

Wichtigste Erkenntnisse

1. Altcoin-Rallyes sind weniger dauerhaft. Die Liquidität konzentriert sich auf

BTC,

ETH und eine schmale Auswahl an Majors, während Narrative-Bursts schneller verblassen.

2. Risk-off-Phasen bestrafen korrelierte Beta. In Stress-Regimen handeln die meisten Altcoins als ein Bucket, daher funktioniert Diversifikation innerhalb von Krypto nicht mehr.

3. Makro-Treiber dominieren. Zinsen, USD-Liquidität, Realrenditen und Geopolitik geben zunehmend den Ton an und machen Gold/Indizes/Aktien/Forex zu saubereren Ausdrücken als High-Beta-Token.

4. TradFi ist jetzt krypto-nativ. Tokenisierte RWAs und USDT-abgerechnete TradFi-Perps machen die Rotation in Makro-Exposure schnell und kapitaleffizient.

5. Der neue Vorteil ist Execution zusammen mit Risikokontrolle. Da Institutionen ETFs, OTC, Optionen, CFDs aktiver nutzen, werden „saubere" Retail-Zyklen schwerer zu handeln.

Was ist Altcoin-Rotation?

Altcoins sind Krypto-Assets jenseits von

Bitcoin, von großen Plattformen wie

Ethereum und

Solana bis zu kleineren Token, die mit DeFi,

AI,

Gaming verbunden sind. Ihr Wert kommt aus Wachstum und Spekulation; wenn Märkte risk-on sind, können Altcoins schnell steigen, da Kapital Innovation jagt. Aber sie tragen auch hohe Volatilität und hohe Korrelation, was bedeutet, dass sie dazu tendieren, zusammen zu fallen, wenn die Stimmung kippt.

Altcoin-Rotation ist der Kapitalfluss von Bitcoin in alternative Kryptowährungen, wenn Risikoappetit sich verbessert und Liquidität expandiert. In klassischen Zyklen verläuft es oft so: BTC-Stärke führt zu ETH-Outperformance und bewegt sich dann zu Large-Cap-Alts und Mid/Small-Cap-„Manie".

Was im Jahr 2026 anders ist: Rotation ist zunehmend zweidimensional. Kapital kann aus Altcoin-Beta heraus und in Makro-Assets wie Gold, Aktien, Aktienindizes, Rohstoffe und Forex (FX) rotieren, wobei dieselben Krypto-Sicherheiten und Handelsplätze verwendet werden.

Altcoins vs. TradFi-Instrumente: Zwei sehr unterschiedliche Wege, Risiko im Jahr 2026 zu übernehmen

Gold gewann über 60% im Jahr 2025 | Quelle: TradingView

TradFi-Assets wie

Gold, Aktienindizes, FX, Energie und Anleihen bieten eine andere Art von Exposure für Krypto-Investoren. Im Jahr 2026 werden diese Märkte zunehmend über tokenisierte Assets und USDT-abgerechnete Futures an Krypto-Börsen gehandelt. Ihre Bedeutung liegt in Liquidität und Makro-Relevanz. Allein im Jahr 2025 gewann

Gold über 60% und Silber fast 150%, was zeigt, wie harte Assets Kapital anzogen, während Krypto wiederholte Leverage-getriebene Selloffs durchlief.

Heute bewegt sich Kapital nicht mehr nur zwischen Bitcoin und Altcoins. Es rotiert zwischen High-Beta-Krypto-Trades und Makro-Assets, oft auf denselben Krypto-Plattformen. Dünne Altcoin-Breite, steigendes institutionelles Eigentum an Bitcoin und das Wachstum tokenisierter Real-World-Assets bedeuten, dass 2026 um Krypto vs. Makro-Assets geht, nicht nur BTC vs. Alts. Der Unterschied im Risikoprofil erklärt die Rotation.

Top 5 Gründe, warum Investoren 2026 von Altcoins zu TradFi rotieren

Im Jahr 2026 wird die Altcoin-Rotation in TradFi-Assets nicht von Stimmung oder Narrativen getrieben, sondern von strukturellen Verschiebungen in Liquidität, Marktinfrastruktur und Makro-Risiko, die umformen, wie institutionelles und Retail-Investoren-Kapital durch Krypto im Jahr 2026 bewegt.

1. Krypto-Liquidität konzentriert sich auf Krypto-Majors anstatt in Altcoins recycelt zu werden

Wenn die Volatilität steigt, bewegt sich Kapital zu Märkten, die Größe ohne Blow-out-Spreads handhaben können. In 2025–2026 berichteten Wintermute und andere große OTC-Desks, dass Krypto-Liquidität viel mehr auf BTC, ETH und eine kleine Handvoll liquider Perps konzentriert wurde, während die meisten Altcoins jetzt auf viel dünneren Orderbüchern handeln. Diese Verschiebung ist wichtig, denn wenn Leverage abgewickelt wird, sind 10–30%-Gaps in Mid-Cap und Small-Cap-Alts üblich, während BTC, ETH und makro-verknüpfte Kontrakte immer noch kontinuierliche Preisfindung und engere Spreads bieten.

Gleichzeitig wird Bitcoin-Liquidität von Institutionen absorbiert, nicht in Altcoins recycelt. CryptoQuant-Daten zeigen, dass langfristige Halter in Dips verkaufen, während ETFs, Fonds und Unternehmenstresuries akkumulieren und BTC zu einem Bilanzasset anstatt zu einem spekulativen Liquiditätspool machen. Dieses Kapital blverbt in BTC und fließt nicht stromabwärts in High-Beta-Token, wie es in vorherigen Zyklen der Fall war.

In der Praxis ist Liquidität im Jahr 2026 dort konzentriert, wo Leverage und Institutionen operieren: BTC, ETH und USDT-abgerechnete Makro-Perpetuals.

Perpetual Futures machen jetzt etwa drei Viertel des gesamten Krypto-Handelsvolumens aus, wobei BTC und ETH allein mehr als die Hälfte aller offenen Zinsen halten, was ihre Märkte tief und handelbar auch während Selloffs hält. Im Gegensatz dazu haben die meisten Altcoins 10–40× dünnere Orderbücher, daher schaffen

Liquidationswellen scharfe Gaps und schwere Slippage, was sie zu schlechten Vehikeln für Hedging macht. Deshalb rotiert Kapital zunehmend in Gold-, Index-, FX- und Energie-Exposure - Märkte, die massive, stabile Liquidität und sauberere Makro-Signale bieten, wenn Krypto-Risiko steigt.

2. Altcoins' Korrelation steigt in Stress, Diversifikation in Krypto wird weniger ansprechend

Während Selloffs hören Altcoins auf, sich wie unabhängige Assets zu verhalten und beginnen als ein einziger Risiko-Bucket zu handeln. Bei den Ende-2025er Leverage-Abwicklungen stiegen rollende 30-Tage-Korrelationen zwischen großen Alts wie

SOL,

AVAX,

SUI und

LINK in den 0,75–0,90-Bereich, was bedeutet, dass fast alle Preisbewegungen von denselben Zwangsliquidationsflüssen angetrieben wurden statt von token-spezifischen Fundamentaldaten.

Wenn Korrelationen sich eins nähern, verschwindet Diversifikation innerhalb von Krypto, fünf Alts zu besitzen wird dasselbe wie eine hochgehebelte Position zu halten. Deshalb rotiert Kapital, wenn Funding negativ wird und Liquidationen beschleunigen, in Assets mit unterschiedlichen Treibern, Gold für Inflation und Krisenhedging, USD und FX für Liquiditätsstress und Aktienindizes für Wachstumsrisiko, anstatt in korrelierter Altcoin-Beta gefangen zu bleiben.

3. Makro-Signale treiben Krypto jetzt mehr als Token-Fundamentaldaten

Bis Anfang 2026 handeln Bitcoin und der breitere Krypto-Markt viel mehr wie eine Makro-Anlageklasse als eine Sammlung isolierter Tech-Token. BTCs rollende 90-Tage-Korrelation mit US-Realrenditen und dem US-Dollar-Index ist in den 0,50–0,65-Bereich gestiegen, was bedeutet, dass Preisbewegungen zunehmend Zinserwartungen, Dollar-Liquidität und globale Risikostimmung widerspiegeln statt protokoll-niveau Nachrichten.

Gleichzeitig sitzt BTCs monatlicher

RSI (Relative Strength Index) in den mittleren 50ern, einer Zone, die historisch mit institutionellen De-Risking-Phasen übereinstimmt, signalisiert, dass Trader Kapitalerhaltung über Wachstumsnarrative priorisieren. In diesen Umgebungen konzentrieren sich Flüsse auf BTC und traditionelle sichere Häfen wie Gold, das über 60% im Jahr 2025 gewann, während High-Beta-Altcoins unterperformen. Wenn CPI-Drucke, Fed-Entscheidungen oder geopolitische Schocks treffen, ist es oft effizienter, diese Makro-Ansichten direkt durch Gold-, Aktienindex- oder FX-Exposure auszudrücken als durch spekulative Altcoin-Positionen, die zunehmend von ihren eigenen Fundamentaldaten losgelöst sind.

4. TradFi bewegt sich On-Chain und verändert, wie Trader hedgen

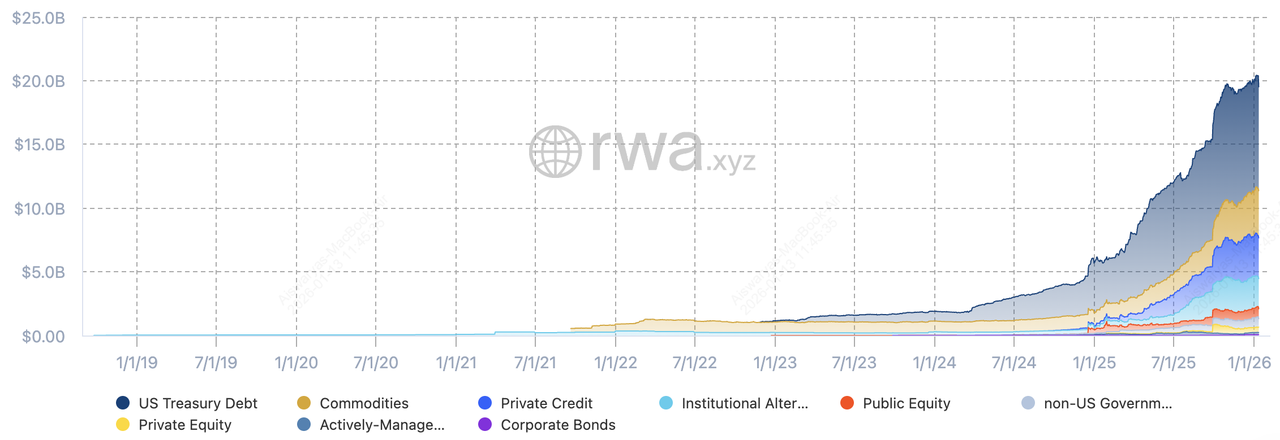

Das Wachstum tokenisierter RWAs on-chain | Quelle: RWA.xyz

Einer der größten Gründe, warum diese Rotation von Altcoins in TradFi-Exposure im Jahr 2026 beschleunigt, ist, dass TradFi nicht mehr off-chain lebt. Große Banken und Asset-Manager nutzen jetzt aktiv Blockchains für tokenisierte Einlagen, Settlement und Collateral-Bewegung und machen Krypto-Netzwerke zu Finanzmarkt-Infrastruktur statt nur zu spekulativen Schienen. Das a16z-Krypto-Playbook beschreibt Blockchains als neuen Settlement- und Eigentums-Layer und hebt Live-Anwendungsfälle wie tokenisierte Bankeinlagen, fast-echtzeitiges Wertpapier-Settlement und On-Chain-Collateral-Mobilität hervor, die alle traditionellen Assets ermöglichen, wie programmierbare Krypto-Assets zu funktionieren.

Gleichzeitig sind

Stablecoins zur dominanten Liquiditätsschiene für globales Trading geworden. Institutioneller Marktkommentar für 2026 rahmt Stablecoins zunehmend als „Kern-Finanzinfrastruktur" ein, weil sie 24/7-Settlement, sofortige grenzüberschreitende Transfers und On-Chain-Margining ermöglichen. Das ist es, was USDT-abgerechnete Perpetual Futures auf Rohstoffe, Aktien, Indizes und FX in großem Maßstab lebensfähig macht. Trader können jetzt Gold, Öl, Aktienindizes oder USD-Exposure long oder short gehen, wobei sie dasselbe Margin-Wallet verwenden, das sie für Krypto nutzen, ohne Banken oder Broker zu berühren.

Das macht die Rotation mächtig. Mit

tokenisierten Real-World-Assets (RWAs) und

USDT-marginierten TradFi-Perpetuals können Sie Krypto halten, Leverage managen und trotzdem Makro-Trades ausdrücken, die mit Inflation, Zinsen, USD-Stärke oder geopolitischem Risiko verbunden sind. Anstatt zwischen Altcoins und TradFi zu wählen, können Trader jetzt zwischen Narrativen und Assets auf denselben Krypto-Schienen bewegen, weshalb Kapital zunehmend aus fragiler Altcoin-Beta heraus und in Hard-Asset-, Index- und FX-Exposure fließt, wenn Volatilität steigt.

5. Kürzere Krypto-Zyklen + institutionelle Handelsstrukturen begünstigen TradFi-Liquidität

Die Marktstruktur im Jahr 2026 ähnelt nicht mehr den langen, reflexiven Altcoin-Super-Zyklen von 2017 oder 2021. Laut Wintermutes 2025 OTC- und Derivate-Flow-Daten läuft ein wachsender Anteil des Krypto-Volumens jetzt über OTC-Desks, CFDs, Optionen und Basis-Trades statt über Spot-getriebene Retail-Spekulation. Das signalisiert eine Verschiebung zu taktischem, bilanzverwaltetem Trading, wo Kapital schneller rotiert und Positionen aktiv gehedgt werden statt durch lange Narrative-Runs gehalten zu werden.

In diesem Umfeld ist Liquiditätsqualität wichtiger als Aufwärtspotenzial. Assets, die große Orders absorbieren können, sauber auf Makro-Katalysatoren reagieren und strukturiertes Hedging unterstützen, wie Gold, Rohstoffe, Aktien, Aktienindizes und FX, werden attraktiver als dünne, story-getriebene Altcoins. Wenn Rallyes kürzer sind und Kapital professionell verwaltet wird, gravitieren Investoren zu Märkten, wo sie rein- und rausskalieren, Risiko hedgen und Kapital bewahren können, nicht nur Beta jagen.

Wie Sie TradFi-Exposure auf BingX mit Krypto erhalten

BingX erlaubt Ihnen den Zugang zu traditionellen Finanzassets mit krypto-nativen Tools und lässt Sie zwischen Altcoins und Makro-Assets bewegen, ohne Banken, Broker oder Fiat-Schienen zu berühren. Sie können das auf zwei primäre Wege tun: tokenisierte RWAs auf dem Spot-Markt und USDT-marginierte TradFi-Perpetuals auf dem Futures-Markt.

Option 1: Handeln Sie tokenisierte RWAs auf dem Spot-Markt

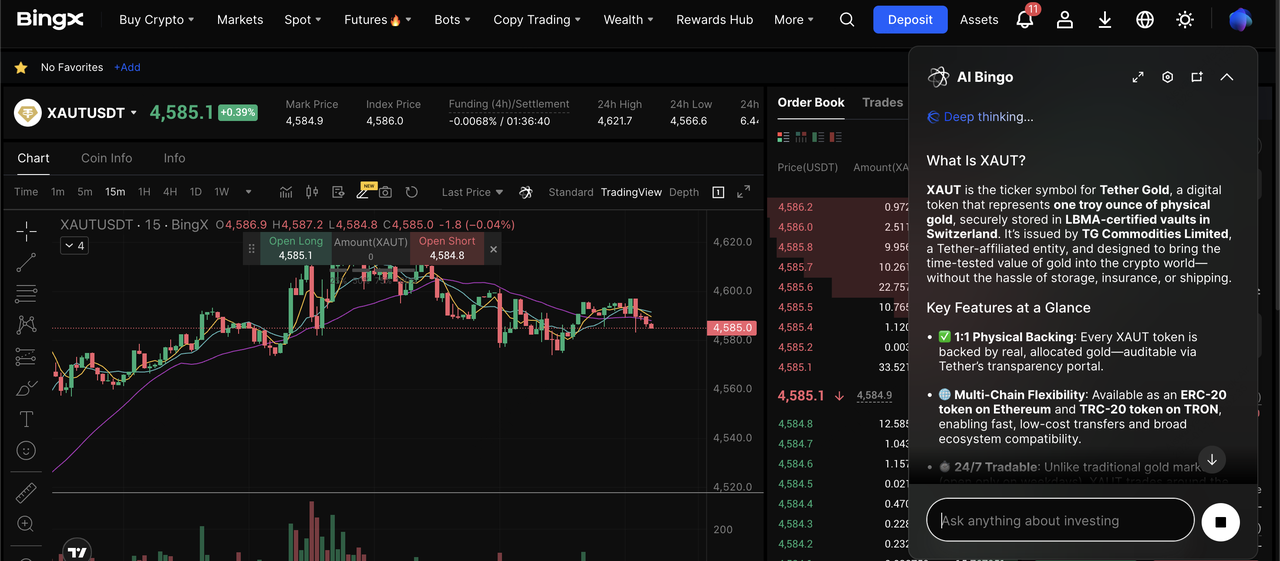

XAUT/USDT-Handelspaar auf dem Spot-Markt, unterstützt von BingX AI

Tokenisierte RWAs sind blockchain-basierte Token, die den Wert traditioneller Assets wie Gold, Silber oder andere Rohstoffe verfolgen und Ihnen ungehebelte, nur-Long-Exposure ähnlich dem Halten des Assets selbst geben. Auf dem BingX-Spot-Markt können Sie

beliebte tokenisierte Aktien und tokenisierte Gold-Kryptos handeln.

1. Melden Sie sich bei BingX an und öffnen Sie die

Spot-Trading-Seite.

3. Verwenden Sie

Limit Orders, um zu einem spezifischen Preis einzusteigen, anstatt Volatilität während Makro-Nachrichten oder Markt-Spikes zu jagen.

4. Behandeln Sie die Position als Portfolio-Hedge, nicht als Spekulation. Dimensionieren Sie sie als Schutz gegen Krypto-Drawdowns oder Inflationsrisiko.

Spot-RWAs verhalten sich mehr wie digitale Versionen traditioneller Assets. Es gibt kein Funding, kein Liquidationsrisiko und keine Zwangsausgänge, was sie ideal macht, um Gold oder andere harte Assets neben Krypto in einem einzigen Konto zu halten.

Option 2: Handeln Sie TradFi Perpetual Futures mit USDT

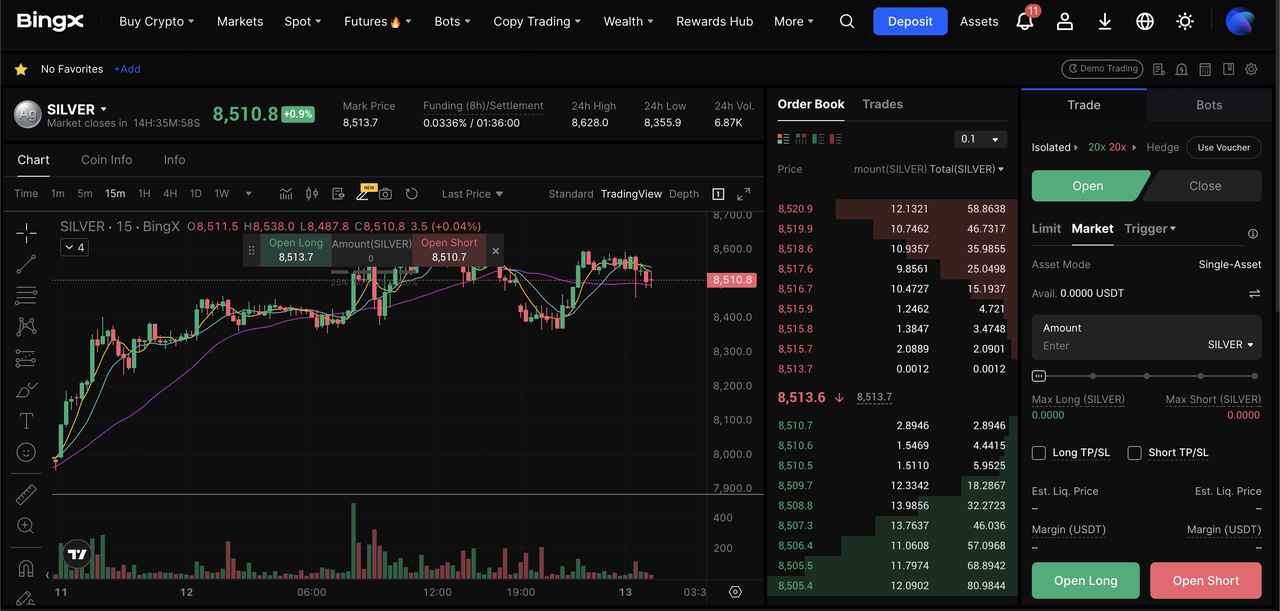

SILVER Perpetual-Kontrakt auf dem Futures-Markt

Für aktive Trader und Hedger bietet

BingX TradFi USDT-abgerechnete Perpetual Futures auf Rohstoffe, Indizes und FX-Proxies und erlaubt Ihnen, TradFi-Märkte long oder short zu gehen mit Ihrem Krypto-Margin-Wallet.

1. Öffnen Sie den Futures-Trading-Bereich und wählen Sie einen TradFi-verknüpften Perpetual-Kontrakt, wie

Gold,

Silber,

WTI-Öl oder einen Index wie

S&P 500.

2. Wählen Sie Isolated Margin und halten Sie die Hebelwirkung konservativ, typischerweise 2x bis 5x, um das Liquidationsrisiko zu reduzieren.

3. Setzen Sie Ihren

Stop-Loss vor dem Eingehen des Trades, dann platzieren Sie eine Limit- oder Marktorder.

4. Überwachen Sie

Finanzierungsraten und Liquidationsniveaus, besonders während Fed-Entscheidungen, CPI-Veröffentlichungen oder geopolitischen Ereignissen.

TradFi-Perps lassen Sie Krypto-Risiko hedgen oder Makro-Ansichten ausdrücken, wie Gold für steigende Inflation, Aktienindizes für verlangsamtes Wachstum oder Forex-Paare für USD-Stärke, ohne Ihre Krypto-Holdings zu verkaufen oder Gelder von der Börse zu bewegen.

Wichtige Überlegungen beim Handeln von TradFi-Exposure auf Krypto-Venues

Das Handeln TradFi-verknüpfter Assets auf Krypto-Plattformen bringt mächtige Flexibilität, aber es führt auch einzigartige Risiko-Layer ein. Hebelwirkung verstärkt Volatilität, besonders in USDT-marginierten Perpetuals, die mit Gold, Indizes, Öl oder FX verbunden sind, wo plötzliche Makro-Schlagzeilen wie Fed-Entscheidungen, Inflationsdaten und geopolitische Ereignisse schnelle, multi-prozentuale Bewegungen in Minuten auslösen können. Da diese Kontrakte kein Ablaufdatum haben, können ungünstige Finanzierungsraten auch P&L (Profit and Loss) leise erodieren, wenn Sie Positionen durch überfüllte, einseitige Märkte halten.

Liquidationsrisiko ist der zweite Hauptfaktor. Wenn Märkte gappen, können Preise durch Stop-Niveaus bewegen und übergehebelte Positionen können automatisch zu ungünstigen Preisen geschlossen werden. Deshalb sollten TradFi-Perps als Hedging- und Makro-Trading-Tools behandelt werden, nicht als High-Leverage-Wetten. Halten Sie Positionsgrößen bescheiden, verwenden Sie Isolated Margin, platzieren Sie Stop-Losses vor dem Eingehen von Trades und vermeiden Sie das Halten großer gehebelter Exposure durch high-impact Makro-Ereignisse.

Fazit

Die Verschiebung von Altcoins zu TradFi-verknüpften Assets im Jahr 2026 ist keine Ablehnung von Krypto; stattdessen reflektiert sie, wie der Markt gereift ist. Mit steigendem institutionellem Eigentum, auf Perpetual Futures konzentrierter Hebelwirkung und Makro-Kräften wie Zinsen, Inflation und USD-Liquidität, die zunehmend Preisaktionen treiben, wählen Trader Exposures, die tiefere Liquidität, klarere Katalysatoren und besseres Hedging bieten. Tokenisierte Real-World-Assets und USDT-abgerechnete TradFi-Perpetuals machen es möglich, diese Ansichten auszudrücken, ohne Krypto-Schienen zu verlassen und verwischen die alte Linie zwischen „Krypto-Trades" und „Makro-Trades".

Das gesagt, keine Anlageklasse ist risikofrei. TradFi-Instrumente können während Makro-Schocks volatil sein und gehebelte Futures tragen Liquidations- und Finanzierungsrisiken genau wie Krypto-Derivate. Ob Sie Altcoins, tokenisierte Assets oder TradFi-Perpetuals auf BingX handeln, disziplinierte Positionsdimensionierung, Stop-Losses und ein Bewusstsein für breitere Marktbedingungen bleiben wesentlich für das Risikomanagement in einem Markt, der jetzt genauso von globaler Finanz wie von Blockchain-Innovation getrieben wird.

Verwandte Lektüre