Dampaknya terukur. Uniswap saja telah membayar lebih dari $4,8 miliar dalam bentuk biaya kepada penyedia likuiditasnya sejak 2018, mendistribusikan jutaan dalam bentuk hadiah setiap hari. PancakeSwap telah mengembalikan sekitar $3,3 miliar kepada komunitasnya sejak 2020, sementara depositor Aave telah memperoleh sekitar $1,45 miliar melalui bunga pinjaman dan biaya. Di seluruh decentralized exchanges (DEX) saja, distribusi biaya trading sejak 2020 diperkirakan mencapai $7–8 miliar, mengukuhkan liquidity mining sebagai salah satu mekanisme berbagi kekayaan terbesar di dunia kripto.

Pada tahun 2025, liquidity mining tidak lagi menjadi eksperimen jangka pendek. Ini telah matang menjadi pilar struktural DeFi, memastikan bahwa exchange,

stablecoin, dan protokol peminjaman tetap likuid sambil memberikan peserta hadiah yang konsisten, selaras dengan protokol.

Apa itu Liquidity Mining dan Bagaimana Cara Kerjanya?

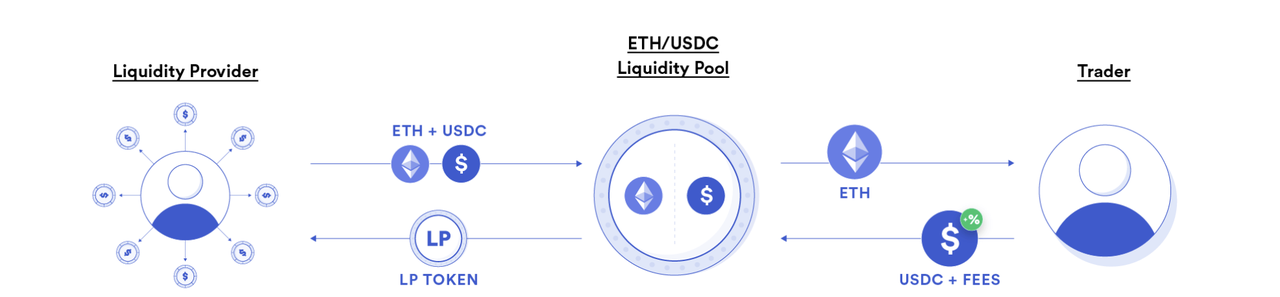

Liquidity mining adalah proses penyediaan aset ke pool likuiditas di decentralized exchange (DEX) atau

platform peminjaman. Pool ini menggantikan buku pesanan yang digunakan di pasar tradisional, memungkinkan pengguna untuk menukar atau meminjam aset langsung dari cadangan bersama.

Saat Anda menyetor token ke dalam pool, Anda menerima token penyedia likuiditas (LP) yang mewakili bagian Anda dari pool. Token LP ini dapat ditebus nanti untuk deposit awal Anda ditambah hadiah yang diperoleh. Hadiah biasanya berasal dari tiga sumber:

• Biaya trading yang dibayarkan oleh pengguna yang menukar aset di pool

• Pembayaran bunga pada platform peminjaman dan peminjaman

• Token asli atau tata kelola yang didistribusikan oleh protokol untuk mendorong partisipasi

Mekanisme ini menjaga pasar terdesentralisasi tetap likuid sambil memberikan peserta cara untuk mendapatkan penghasilan pasif. Ini telah menjadi landasan DeFi karena menyelaraskan insentif baik dari protokol yang membutuhkan likuiditas maupun pengguna yang menginginkan hasil.

5 Tipe Pool Likuiditas Utama di DeFi dan Cara Kerjanya

Pool likuiditas adalah tulang punggung keuangan terdesentralisasi, tetapi tidak semua pool memiliki tujuan yang sama. Setiap tipe dirancang dengan mekanisme, risiko, dan hadiah yang berbeda, memberikan penyedia likuiditas berbagai pilihan tergantung pada strategi mereka. Kategori utama meliputi:

1. Pool Automated Market Maker (AMM): Ditemukan di decentralized exchange seperti Uniswap, Balancer, atau PancakeSwap. Pool ini memungkinkan pertukaran token langsung antara aset tanpa buku pesanan, menggunakan algoritma untuk menetapkan harga. LP mendapatkan bagian dari biaya trading.

2. Pool Stablecoin: Dibangun untuk aset seperti

USDT,

USDC, atau

DAI. Pool ini meminimalkan volatilitas harga, menawarkan hasil yang lebih rendah tetapi lebih stabil. Curve adalah contoh yang paling terkenal, yang berspesialisasi dalam pertukaran stablecoin yang efisien dengan

slippage (selip) minimal.

3. Pool Peminjaman: Ditawarkan oleh platform seperti Aave dan Compound. Pengguna menyetor token ke dalam pool bersama, dari mana peminjam dapat menarik dana dengan menyediakan jaminan. Penyedia likuiditas mendapatkan bunga dari deposit mereka sambil mendukung aktivitas peminjaman.

4. Pool Agregator Hasil: Platform seperti Yearn Finance atau Beefy Finance mengotomatiskan strategi hasil. Mereka memindahkan aset di berbagai protokol untuk memaksimalkan pengembalian, menjadikannya populer bagi pengguna yang lebih suka pendekatan "santai".

5. Pool Khusus atau Berinsentif: Umum di ekosistem yang lebih baru dan jaringan Layer 2. Pool ini sering memberikan hadiah tambahan, seperti token tata kelola, insentif restaking, atau manfaat khusus ekosistem, untuk mendorong penyediaan likuiditas jangka panjang.

7 Platform Teratas untuk Liquidity Mining di Tahun 2025

Memilih platform yang tepat sangat penting bagi penyedia likuiditas. Opsi terbaik menggabungkan adopsi pasar yang mendalam, keamanan yang andal, dan struktur hadiah yang berkelanjutan. Pada tahun 2025, beberapa protokol menonjol sebagai pemimpin di seluruh pool AMM, stablecoin, peminjaman, dan agregator hasil. Di bawah ini adalah tujuh platform teratas untuk liquidity mining, masing-masing dengan rentang APY tipikal, fitur inti, dan tonggak jangka panjang.

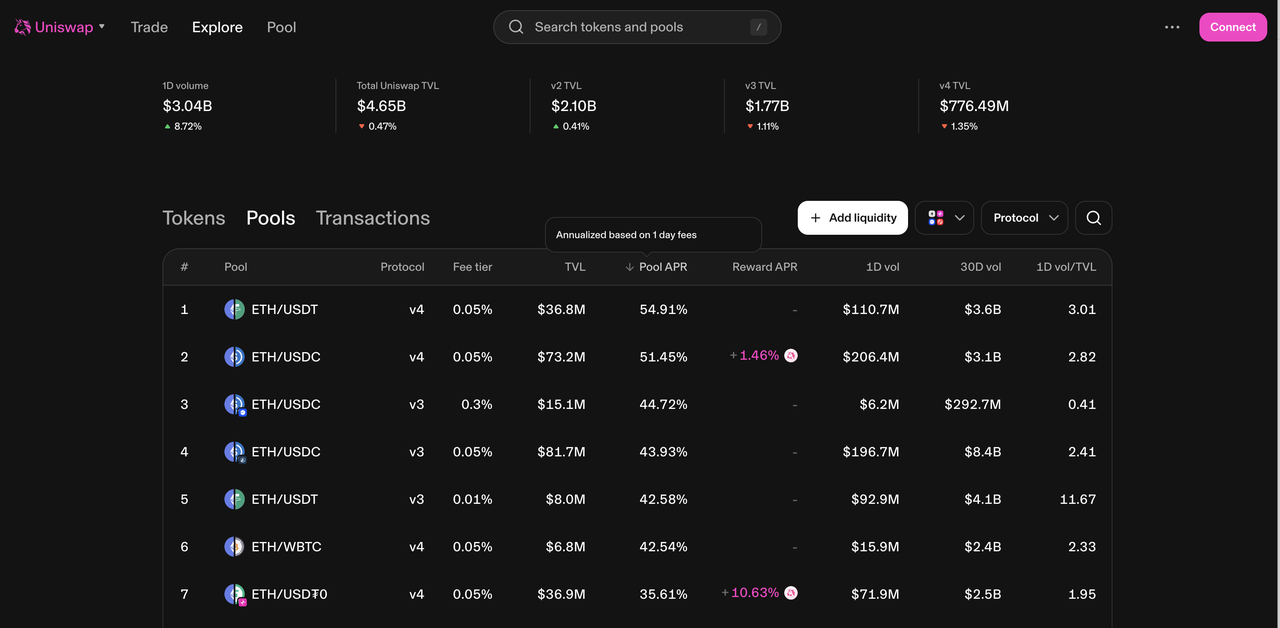

1. Uniswap (UNI) - Pool AMM di Multichain

Rentang APY tipikal: 5-55% (bervariasi menurut volume trading dan pilihan pool)

Metrik Utama: TVL sekitar $3-5 miliar | 1000+ pool aktif | Nol eksploitasi besar | Volume harian $800 juta-$2 miliar

Uniswap menawarkan fleksibilitas bagi penyedia likuiditas untuk menghasilkan keuntungan melalui pool standar dan posisi likuiditas terkonsentrasi, di mana pengguna dapat memfokuskan modal mereka pada rentang harga tertentu untuk memaksimalkan penangkapan biaya. Kehadiran multi-chain platform ini memungkinkan pengguna untuk memilih antara jaringan yang berbeda berdasarkan preferensi biaya transaksi, dengan

Ethereum menawarkan kedalaman likuiditas tertinggi sementara

solusi layer-2 menyediakan opsi yang lebih hemat biaya untuk posisi yang lebih kecil.

Diluncurkan pada November 2018, Uniswap memelopori model pembuat pasar otomatis dan telah memproses lebih dari $1 triliun dalam volume perdagangan kumulatif, membuktikan dirinya sebagai DEX yang paling teruji dalam pertempuran di DeFi. Peningkatan V3 pada Mei 2021 memperkenalkan likuiditas terkonsentrasi, secara fundamental mengubah penyediaan likuiditas di seluruh industri, sementara ekspansinya di Ethereum,

Polygon,

Arbitrum, dan

Optimism telah menjaga keamanan yang konsisten tanpa eksploitasi besar sepanjang sejarah operasionalnya.

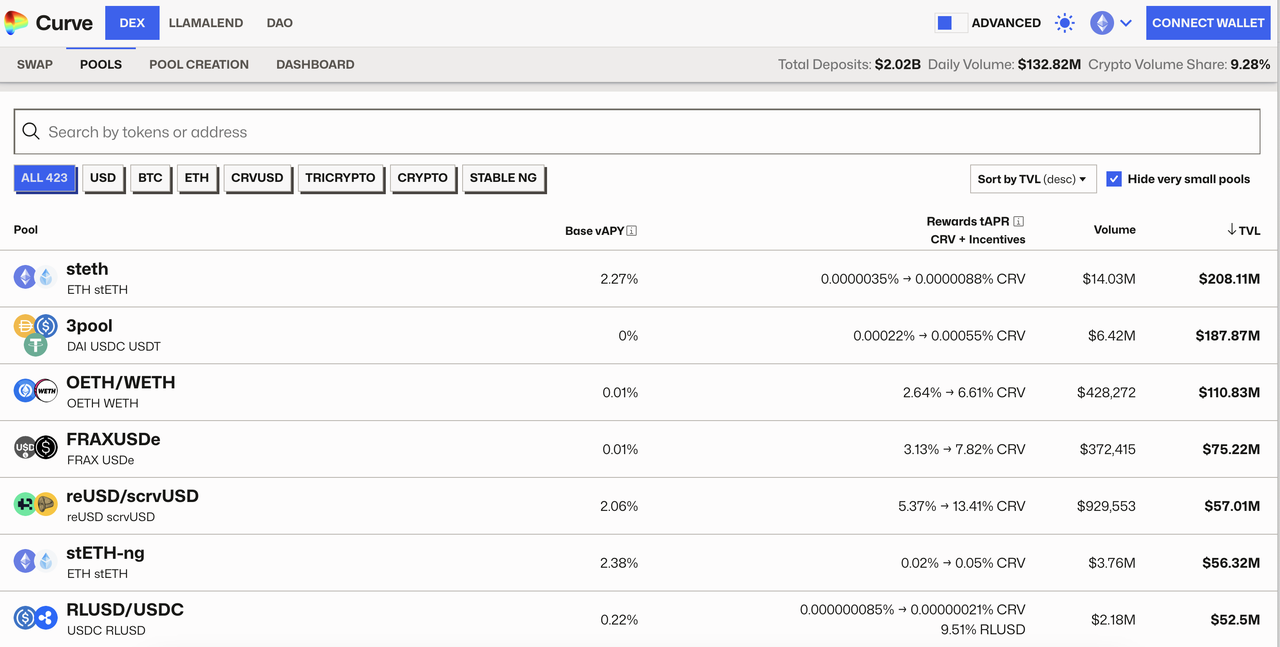

2. Curve Finance (CRV) - Pool Stablecoin pada Multi-chain

Rentang APY Tipikal: 3-25% (pool stablecoin biasanya 3-8%, pool kripto hingga 25%)

Metrik Utama: TVL sekitar $1,5-3 miliar | 200+ pool aktif | Rekam jejak keamanan yang kuat | Volume harian $100-500 juta

Curve Finance berspesialisasi dalam perdagangan stablecoin yang efisien dengan slippage minimal, menjadikannya ideal bagi penyedia likuiditas konservatif yang mencari imbal hasil stabil dengan risiko kerugian impermanen yang berkurang. Algoritma unik platform ini mengoptimalkan perdagangan antara aset-aset dengan harga serupa, sementara sistem vote-escrowed CRV (veCRV) memberi penghargaan kepada peserta jangka panjang dengan hasil yang ditingkatkan dan pengaruh tata kelola terhadap keputusan protokol dan distribusi hadiah.

Sejak diluncurkan pada Januari 2020, Curve menjadi platform pertama yang berhasil memecahkan masalah likuiditas stablecoin dan telah mempertahankan posisinya sebagai DEX stablecoin terkemuka. Pengenalan tokenomik yang dikunci untuk pemungutan suara oleh protokol pada Agustus 2020 menciptakan standar baru untuk tata kelola DeFi yang berkelanjutan yang memengaruhi banyak proyek, dengan ekspansinya ke beberapa jaringan layer-2 yang mengukuhkan perannya sebagai infrastruktur penting untuk perdagangan aset stabil di seluruh DeFi.

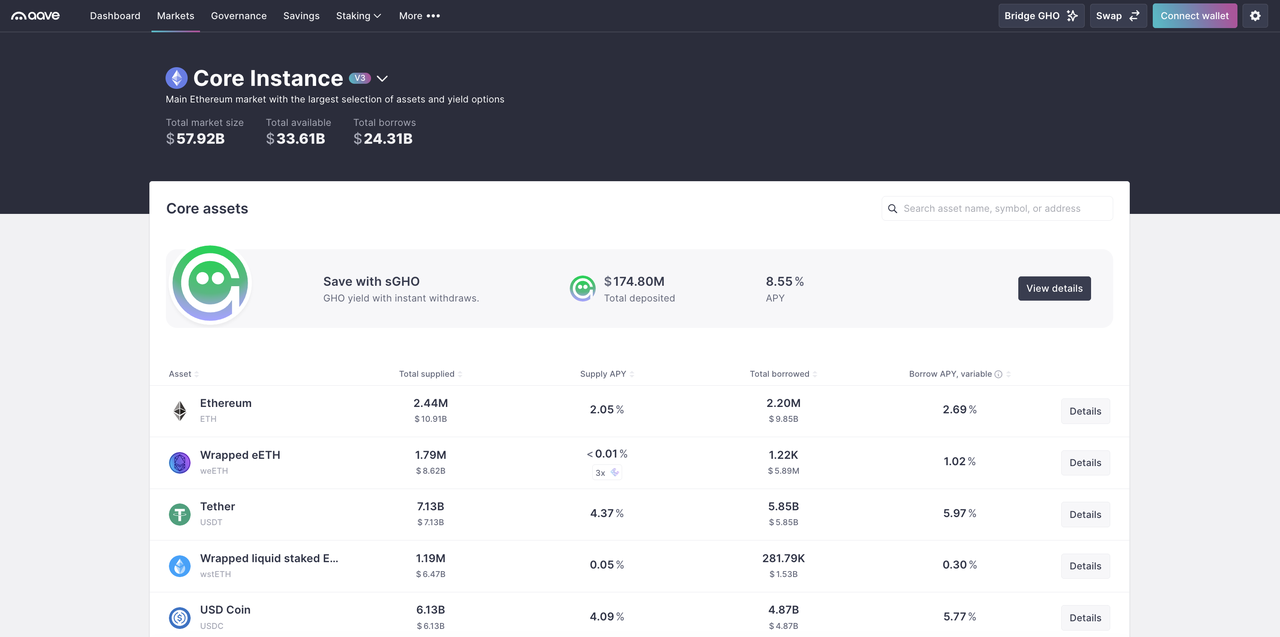

3. Aave (AAVE) - Pool Peminjaman pada Multi-chain

Rentang APY Tipikal: 2-15% (bervariasi berdasarkan tingkat pemanfaatan aset dan insentif keamanan)

Metrik Utama: TVL sekitar $4-8 miliar | 30+ pool aktif | Rekam jejak keamanan yang kuat | Volume harian $50-200 juta

Aave menyediakan berbagai peluang penghasilan bagi penyedia likuiditas melalui pasar peminjaman tradisional, biaya flash loan, dan staking Modul Keamanan, menawarkan aliran pendapatan yang lebih beragam dibandingkan dengan AMM tradisional. Pengguna dapat memperoleh manfaat dari suku bunga variabel atau stabil sambil mempertahankan fleksibilitas untuk menggunakan setoran mereka sebagai jaminan untuk meminjam, di samping mendapatkan hadiah token AAVE tambahan melalui program insentif protokol.

Awalnya ETHLend pada tahun 2017 sebelum diubah namanya dan diluncurkan sebagai Aave pada Januari 2020, platform ini memelopori flash loan dan menjadi salah satu protokol pertama yang menawarkan mekanisme peminjaman DeFi yang canggih. Penyebaran multi-chain Aave di Ethereum, Polygon, dan

Avalanche telah menetapkannya sebagai landasan adopsi DeFi institusional, dengan Modul Keamanan inovatifnya menciptakan mekanisme asuransi yang telah membantu membangun kepercayaan institusional pada protokol peminjaman terdesentralisasi.

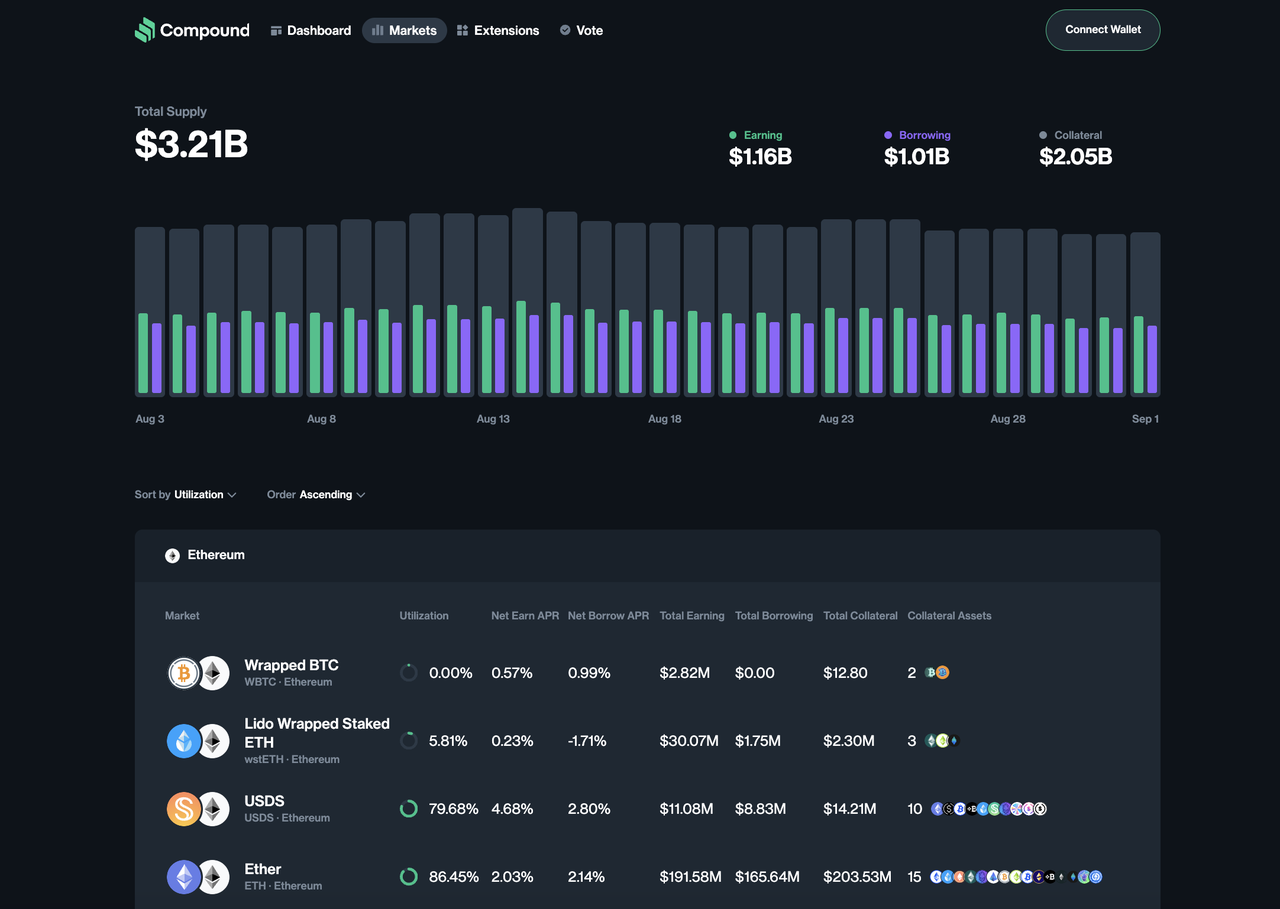

4. Compound (COMP) - Pool Pinjaman di Ethereum

Kisaran APY Khas: 1-12% (ditentukan secara algoritma oleh dinamika penawaran/permintaan)

Metrik Utama: ~$1-3M TVL | 15+ Pool Aktif | Rekor Keamanan Kuat | Volume Harian $20M-$100M

Compound menawarkan partisipasi pool pinjaman yang mudah di mana pengguna mendapatkan bunga yang secara otomatis didistribusikan secara real-time, ditambah token tata kelola COMP yang memberikan hak suara pada pembaruan protokol dan perubahan parameter. Model tingkat bunga algoritmik platform memastikan pengembalian yang didorong oleh pasar yang adil tanpa campur tangan manusia, sementara transparansi operasi on-chain menarik bagi pengguna institusi yang membutuhkan proses pinjaman yang dapat diaudit.

Diluncurkan pada September 2018, Compound memelopori penentuan tingkat bunga algoritmik dan menetapkan dasar untuk pasar uang otonom di DeFi. Distribusi token COMP protokol pada Juni 2020 memicu fenomena "DeFi Summer" dan menciptakan cetak biru untuk insentif liquidity mining di seluruh ekosistem, dengan model tata kelolanya menjadi template untuk manajemen protokol terdesentralisasi yang telah memengaruhi ratusan proyek selanjutnya.

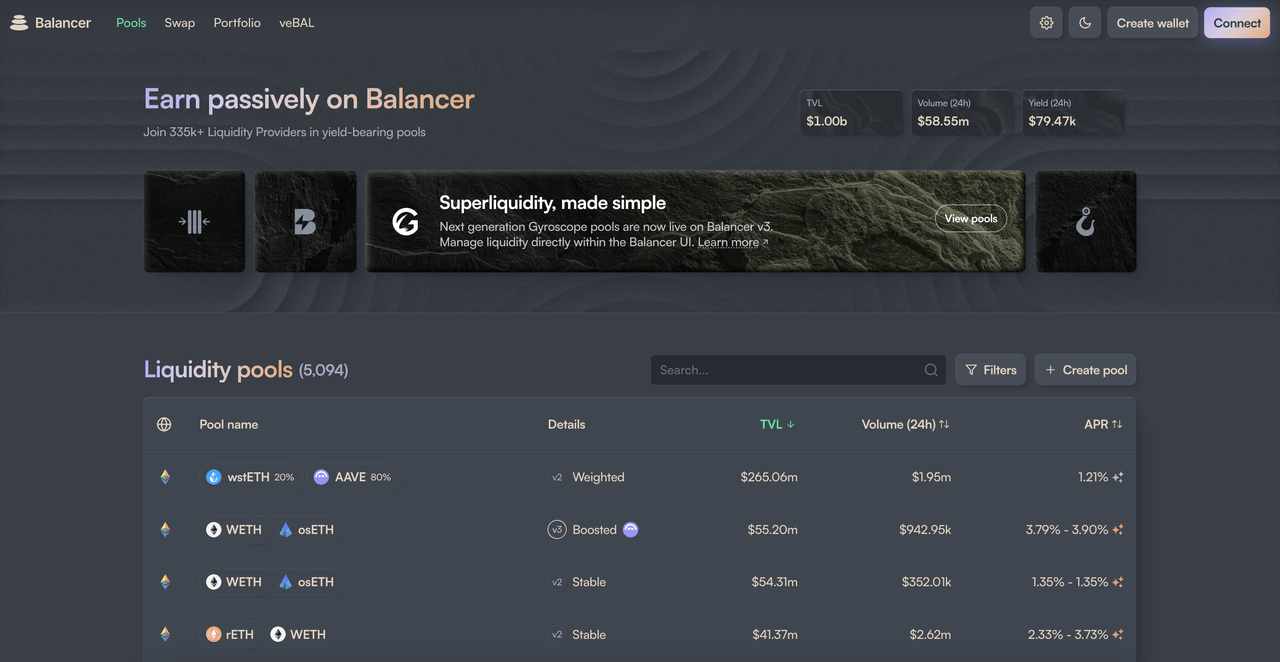

5. Balancer (BAL) - Pool AMM di Multichain

Kisaran APY Khas: 8-30% (lebih tinggi untuk boosted pools dan strategi multi-aset)

Metrik Utama: TVL ~$800M-1.5B | 300+ Pool Aktif | Rekor Keamanan Kuat | Volume Harian $30M-$150M

Balancer memungkinkan penyedia likuiditas untuk membuat pool khusus dengan hingga 8 token dalam rasio bobot apa pun, memungkinkan eksposur seperti portofolio sambil mendapatkan biaya trading dari aktivitas rebalancing. Boosted pools platform berintegrasi dengan protokol eksternal untuk menyediakan lapisan yield tambahan, sementara sistem tokenomics veBAL menawarkan kepada peserta jangka panjang hadiah yang ditingkatkan dan pengaruh tata kelola atas insentif pool dan arah protokol.

Diluncurkan pada Maret 2020, Balancer memperkenalkan konsep revolusioner dari pool berbobot yang mengubah batasan AMM 50/50 tradisional menjadi alat manajemen portofolio yang fleksibel. Evolusi platform melalui boosted pools pada tahun 2021 dan veBAL tokenomics pada tahun 2022 telah menjadikannya sebagai solusi utama untuk strategi institusi yang canggih, dengan arsitektur modularnya yang mendukung segalanya mulai dari pool berbobot sederhana hingga strategi rebalancing multi-aset yang kompleks yang digunakan oleh manajer dana profesional.

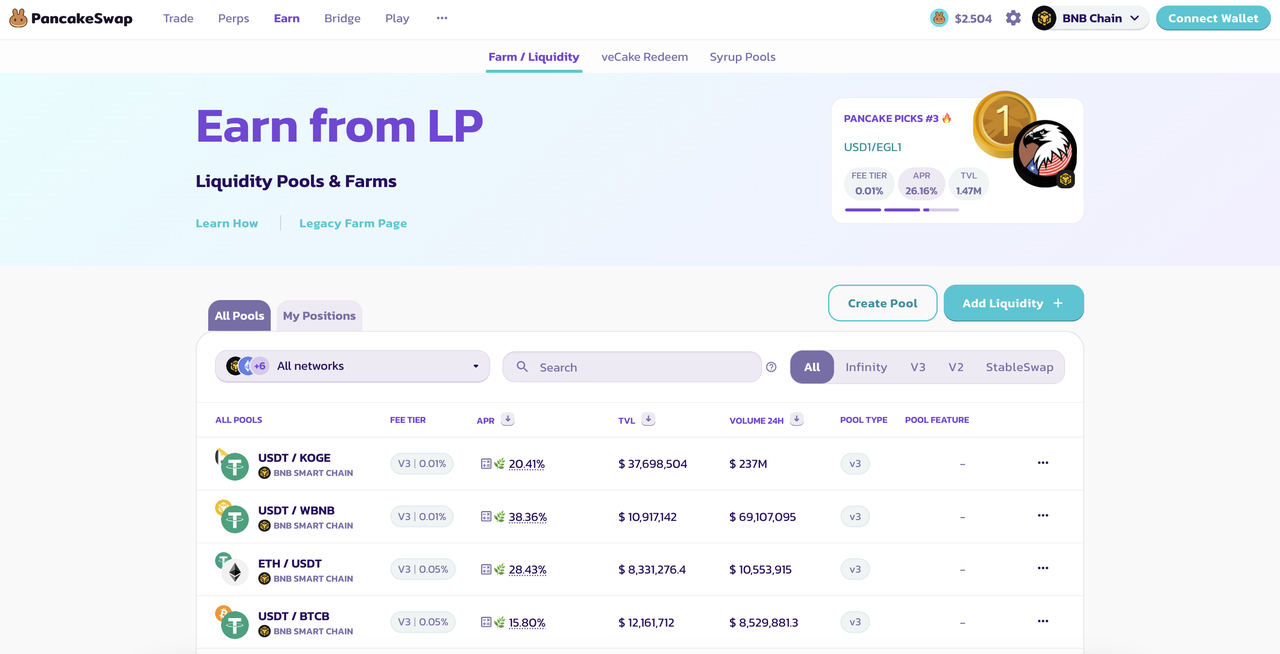

6. PancakeSwap (CAKE) - Pool AMM di BNB Chain

Kisaran APY Khas: 10-80% (bervariasi secara signifikan dengan insentif CAKE dan pemilihan pool)

Metrik Utama: TVL ~$1-2.5B | 500+ Pool Aktif | Rekor Keamanan Kuat | Volume Harian $200M-$800M

PancakeSwap menyediakan liquidity mining yang ramah bagi ritel dengan hambatan masuk yang lebih rendah karena biaya transaksi minimal BNB Chain, membuatnya dapat diakses oleh investor yang lebih kecil untuk berpartisipasi secara menguntungkan dalam yield farming. Platform ini menggabungkan penghasilan AMM tradisional dengan fitur gamifikasi seperti

pasar prediksi dan sistem lotre, sementara sistem hadiah token CAKE-nya menawarkan yield kompetitif yang sangat menarik bagi pengguna di wilayah di mana efisiensi biaya transaksi sangat penting.

Diluncurkan pada September 2020 selama periode

biaya gas Ethereum yang tinggi, PancakeSwap dengan cepat meraih pangsa pasar dengan menawarkan alat DeFi yang mudah diakses di

Binance Smart Chain (sekarang BNB Chain). Platform ini mempertahankan pertumbuhan yang konsisten dan keterlibatan komunitas dengan berfokus pada pengguna ritel, memantapkan dirinya sebagai pintu gerbang utama bagi jutaan pengguna baru untuk memasuki

ekosistem BNB DeFi, terutama di pasar di mana efektivitas biaya dan antarmuka yang ramah pengguna sangat penting untuk adopsi.

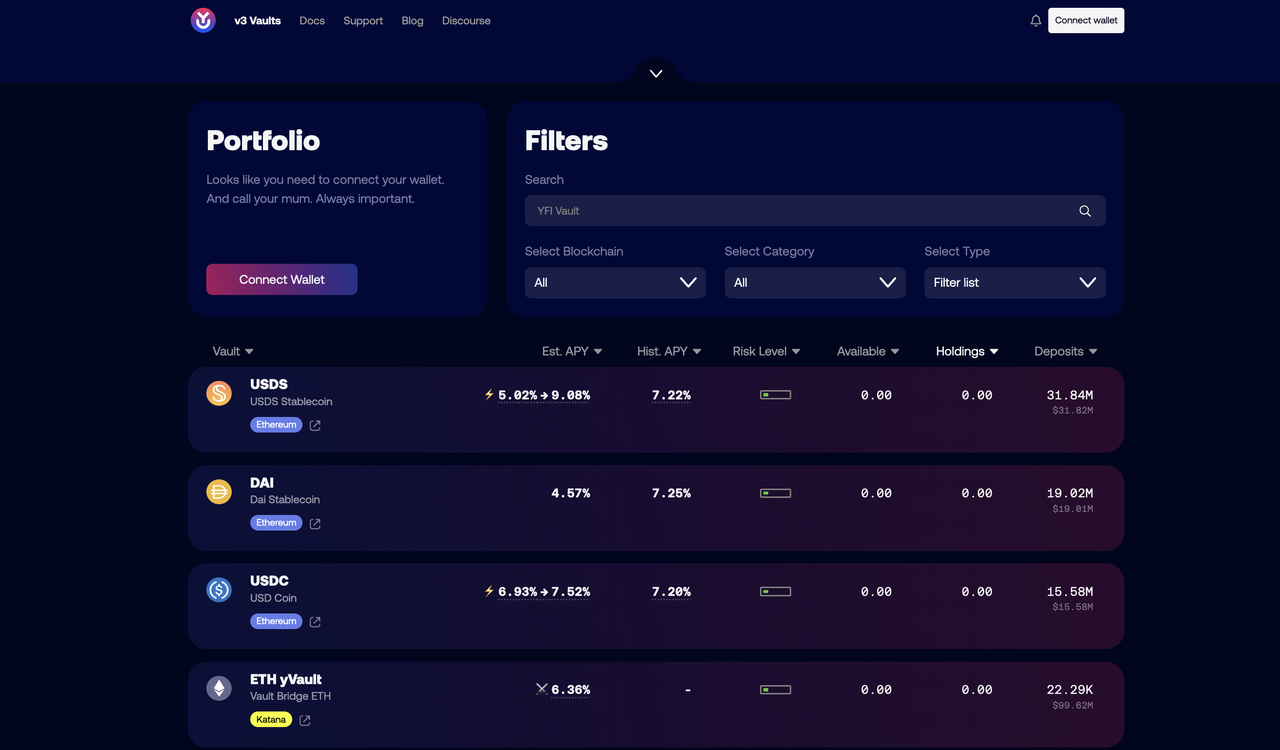

7. Yearn Finance (YFI) - Pool Agregator Yield Multi-Chain

Rentang APY Tipikal: 5-25% (dioptimalkan secara otomatis di berbagai strategi)

Metrik Utama: TVL ~300 Juta-$1 Miliar | 50+ Pool Aktif | Rekam jejak keamanan yang kuat | Volume Harian $10 Juta-$50 Juta

Yearn Finance mengotomatiskan strategi yield farming yang kompleks, memungkinkan pengguna untuk menyetor aset dan membiarkan algoritma platform terus mengoptimalkan untuk yield tertinggi yang tersedia di seluruh DeFi. Protokol ini menghilangkan kerumitan pengelolaan beberapa posisi, pengoptimalan gas, dan pemantauan strategi, membuat yield farming tingkat institusional dapat diakses oleh pengguna sehari-hari, sambil menyediakan layanan compounding dan rebalancing otomatis.

Diluncurkan pada Juli 2020 oleh Andre Cronje dengan peluncuran yang adil yang melegenda, yang mendistribusikan token YFI sepenuhnya melalui farming tanpa alokasi pendiri, Yearn menjadi standar emas untuk tokenomics DeFi yang adil. Platform ini memelopori pengoptimalan yield otomatis selama "DeFi Summer 2020" dan telah mempertahankan posisinya sebagai agregator yield terkemuka melalui inovasi berkelanjutan dalam pengembangan strategi, dengan pendekatan terdesentralisasi untuk pembuatan strategi yang memungkinkan komunitas untuk mengusulkan dan mengimplementasikan metode penghasilan baru di berbagai jaringan blockchain.

Apa itu Impermanent Loss: Risiko Utama Mining Likuiditas

Impermanent Loss terjadi karena cara kerja pool

Automated Market Maker (AMM). AMM adalah jenis bursa terdesentralisasi yang menggunakan pool likuiditas alih-alih buku pesanan, berdasarkan formula sederhana:

x × y = k

• x = jumlah Token A

• y = jumlah Token B

• k = konstanta yang harus tetap sama

Ketika harga token bergerak, pool secara otomatis menyesuaikan rasio token untuk menjaga persamaan tetap seimbang.

Contoh: Misalkan Anda menyetor 1 ETH + 2,000 USDC saat ETH seharga $2,000, dengan nilai total $4,000. Jika harga ETH naik menjadi $3,000, pool akan menyeimbangkan kembali bagian Anda menjadi sekitar 0.816 ETH + 2,449 USDC. Pada harga baru, posisi ini bernilai sekitar $4,897. Jika Anda hanya memegang 1 ETH + 2,000 USDC, nilainya akan menjadi $5,000. Selisih $103 ini disebut "impermanent loss".

Impermanent loss lebih signifikan pada pasangan token yang volatil dan kurang terlihat pada pool stablecoin, di mana harga tetap konstan. Penyedia likuiditas sering mengelola risiko ini dengan menggunakan pool stablecoin, memusatkan rentang likuiditas pada platform seperti Uniswap V3, atau melakukan diversifikasi di beberapa pool.

Risiko Utama Lain yang Perlu Dipertimbangkan Saat Menjadi Penyedia Likuiditas

Selain impermanent loss, penyedia likuiditas menghadapi beberapa risiko lain yang dapat memengaruhi pengembalian dan keamanan modal:

1. Risiko Smart Contract: Platform mining likuiditas beroperasi di atas kode. Meskipun telah diaudit, bug atau kerentanan dapat dieksploitasi, yang mengarah pada kerugian permanen dana.

2. Volatilitas Pasar: Fluktuasi harga yang tiba-tiba dapat dengan cepat mengubah nilai aset dalam pool, mengurangi APY, atau memengaruhi keamanan agunan di pool pinjaman.

3. Pengenceran Hadiah: Hadiah token sering kali paling tinggi saat diluncurkan. Seiring dengan bertambahnya pengguna yang bergabung ke dalam pool atau ketika emisi menurun, imbal hasil akan menurun. Hal ini membuat penyedia awal memiliki posisi yang lebih baik daripada yang datang belakangan.

4. Risiko Penarikan Likuiditas: Di pool dengan sedikit perdagangan, penarikan likuiditas dalam jumlah besar dapat menyebabkan slippage tinggi atau penundaan dalam penarikan, terutama selama kondisi pasar yang tegang.

5. Ketidakpastian Regulasi: DeFi tetap berada di bawah pengawasan hukum yang terus berkembang. Tergantung pada yurisdiksi, akses ke pool tertentu atau token hadiah dapat berubah secara tak terduga.

Pemilihan pool yang cermat, diversifikasi, dan manajemen risiko yang berkelanjutan adalah kunci untuk melindungi modal, sambil tetap mendapatkan manfaat dari peluang liquidity mining.

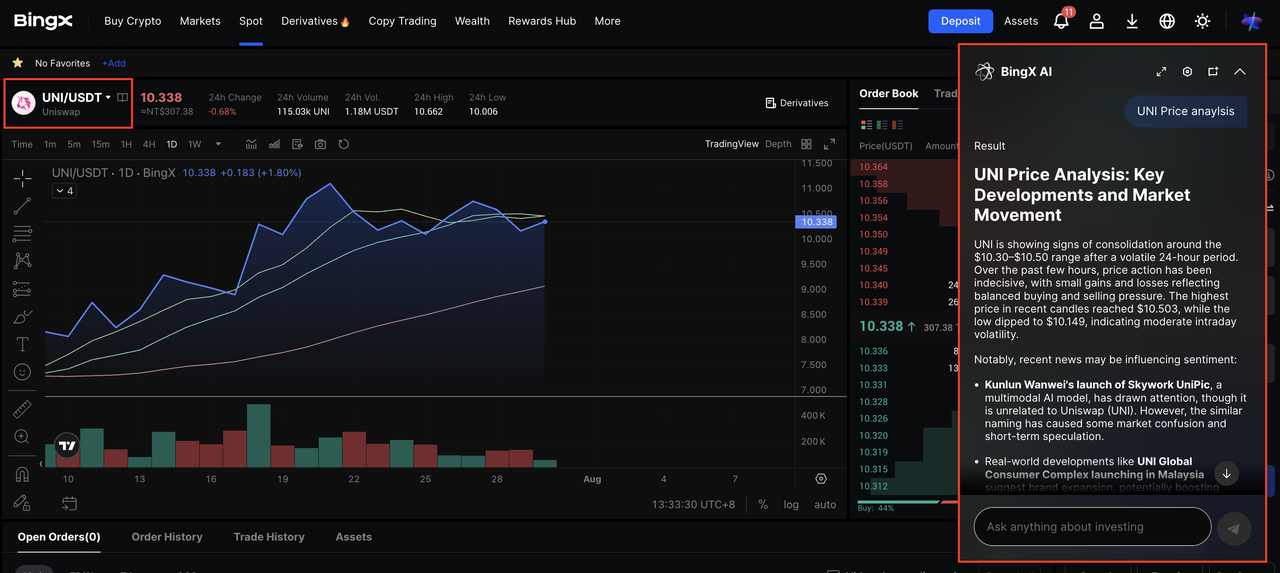

Cara Trading Token Liquidity Mining di BingX

Setelah Anda mendapatkan token dari liquidity mining, langkah selanjutnya adalah memutuskan cara trading atau mengelolanya. BingX membuat proses ini mudah dengan menawarkan pasar spot dan perpetual, bersama dengan wawasan trading berbasis AI.

Langkah 1: Temukan Pasangan Trading Anda Cari token liquidity mining yang ingin Anda trading, contohnya

UNI/USDT,

CRV/USDT, atau

AAVE/USDT, di BingX. Gunakan

Pasar Spot jika Anda ingin kepemilikan token secara langsung, atau pilih

Pasar Perpetual untuk trading dengan leverage dan mendapatkan keuntungan dari pergerakan harga jangka pendek.

Langkah 2: Analisis dengan BingX AI Klik ikon AI di halaman trading untuk mengakses

BingX AI, yang menyoroti tren harga, level support dan resistance, serta sinyal-sinyal penting untuk memandu strategi Anda.

Langkah 3: Jalankan dan Pantau Trading Anda Gunakan market order untuk eksekusi instan atau limit order untuk masuk pada harga yang Anda inginkan. Terus pantau BingX AI untuk menyesuaikan posisi Anda saat kondisi pasar berubah.

Dengan BingX dan BingX AI, trading token yang diperoleh dari liquidity mining menjadi lebih mudah diakses, berbasis data, dan fleksibel, baik untuk membangun posisi jangka panjang maupun memanfaatkan peluang jangka pendek.

Kesimpulan

Liquidity mining telah berkembang dari eksperimen jangka pendek menjadi salah satu blok bangunan terpenting dari keuangan terdesentralisasi. Pada tahun 2025, platform seperti Uniswap, Curve, Aave, Compound, Balancer, PancakeSwap, dan Yearn Finance menawarkan beragam pool yang sesuai dengan strategi yang berbeda, mulai dari posisi stablecoin berisiko rendah hingga pasangan yang menghasilkan imbal hasil lebih tinggi tetapi lebih volatil.

Bagi penyedia likuiditas, ada dua peluang: mendapatkan biaya trading dan hadiah sambil juga mendukung kelancaran fungsi pasar DeFi. Pada saat yang sama, risiko seperti impermanent loss, kerentanan smart contract, dan volatilitas pasar berarti kesuksesan bergantung pada pemilihan pool yang cermat, diversifikasi, dan ekspektasi yang realistis.

Liquidity mining akan tetap menjadi landasan pertumbuhan DeFi. Bagi investor yang bersedia mempelajari mekanismenya, mengelola risiko, dan berpikir jangka panjang, ini menyediakan salah satu cara paling langsung untuk berpartisipasi dan mendapatkan manfaat dari ekspansi pasar terdesentralisasi.

Bacaan Terkait